STEP2.法人登記の手続き

大阪市の西川一博税理士事務所では、法人・個人の方の税金・経営・資金調達・遺産相続などの幅広いお悩みにお応えしております。

「専門家からアドバイスを受けたい」「悩みを聞いてほしい」という時に、ご相談者様の目線に立ってベストなアドバイス・サポートをお届けいたします。

また実際のアドバイス・サポートだけでなく、こうしてブログという形でも皆様のお悩み解消・アイデア創生に繋げられれば幸いです。

今回は“法人登記の手続き”について解説いたします。

法人登記の手続きの流れ

会社設立の準備を完了したら、以下の手順で法人登記の手続きを行いましょう。

定款を作成し、認証してもらいます

登記申請には会社の基本的な規則を示す「定款」が必要となるため、まずは定款の作成と、公証役場での認証を行わなければなりません。

定款の作成から認証は次のような流れに沿って行います。

1.定款の記載事項を決定する

2.発起人全員の実印・印鑑証明を用意する

3.発起人全員が同意し、定款を作成する

4.公証役場で定款の確認をしてもらう

5.公証役場へ行き、正式に認証してもらう(合同会社の場合は不要)

6.定款の謄本を交付してもらう

定款に記載するのは「絶対的記載事項」「相対的記載事項」「任意的記載事項」を中心とする事項で、絶対的記載事項(商号、事業目的、資本金、本店所在地、発起人の氏名または名称及び住所、発行可能株式総数)は1つでも記載漏れがあると定款が無効となるため注意が必要です。

また、定款の認証は郵送では行えません。

本店所在地を管轄している法務局または地方法務局に所属する公証役場に直接行って、認証をしてもらうことになります。

定款認証に必要な持ち物は、定款、発起人全員の印鑑証明書、定款印紙代、発起人全員の実印、謄本交付手数料、公証人認証手数料、委任状(代理人が行う場合)などです。

2.資本金を払い込みます

次に、発起人の個人名義の銀行口座(まだ会社が存在しないため)を使って資本金を払い込みます。

払い込み後、「払込金額の総額」「払込件数」「1株の払込金額」「日付(資本金が振り込まれた日以降のもの)」「商号」「本店所在地」「代表取締役の氏名」を記載した払込証明書を作成します。

3.登記申請を行います

登記申請では、「登記すべき事項」を記録したもの(データまたは紙面)と、登記申請書に添付書類を合わせ製本したものを、両方とも管轄の法務局に提出する必要があります。

登記すべき事項とは、基本的には定款に記載している内容と同様のものとなります。

登記申請後、およそ7〜10ほど連絡がない場合に登記は完了となり、会社の設立日は書類を法務局に提出した日(申請日)となります。

STEP1.会社設立前の準備

大阪市の西川一博税理士事務所では、法人・個人の方の税金・経営・資金調達・遺産相続などの幅広いお悩みにお応えしております。

「専門家からアドバイスを受けたい」「悩みを聞いてほしい」という時に、ご相談者様の目線に立ってベストなアドバイス・サポートをお届けいたします。

また実際のアドバイス・サポートだけでなく、こうしてブログという形でも皆様のお悩み解消・アイデア創生に繋げられれば幸いです。

今回は“会社設立前の準備”について解説いたします。

会社設立前に行う準備4項目

法人登録の手続きを順調に行うためには、会社設立前の準備を確実にしておくことが大切です。

設立前の準備について、その内容を以下で具体的に見ていきましょう。

1.会社の基本事項を決定します

会社の基本事項とは定款や登記事項に定める項目のことであり、具体的には次の6項目となります。

会社名(商号)

会社名は制約の範囲内において自由に決めることができます。

事業目的

何を行う会社かを表したものです。記載しない事業は行うことができないため、将来的に展開する予定の事業があれば、あらかじめ記載しておきましょう。

本店所在地

会社の住所のことですが、事業を行う場所と一致する必要はないため、自宅などに設定することもできます。

機関設計

会社における機関とは、意思決定や業務を執行する権限をもつ役員、委員会のことを指し、どの機関を何人設置するか決定することを機関設計と言います。

資本金

資本金は会社の事業を行うために出資者が出資した資金のことであり、株式会社の最低額は1円となっています。

しかし一般的な相場は、3〜6ヶ月の間純利益がなくとも事業を継続できる額とされています。

設立日と決算月(事業年度)

法務局で登記申請を行なった日が設立日となり、設立日から1年以内を決算月に設定します。

2.会社の印鑑を準備します

会社設立のための手続きやその後の業務で必要となるため、会社の印鑑を準備しておきましょう。

3.発起人の印鑑証明書を準備します

会社設立を発起し、出資する人を発起人と言います。

定款認証の際に発起人の印鑑証明書が必要となりますので、準備しておきましょう。

4.資金調達をします

資金不足であれば融資、補助金・助成金の制度などを利用し資金調達をします。

資金調達には、事業計画書や創業計画書が必要となります。

準備には時間がかかるものもあるため、会社の設立前からあらかじめ進めておくようにしましょう。

不明なことがある、または、日常の業務があるためスムーズに進められないといった場合には、専門家にご相談されることをおすすめします。

会社設立の3つの流れ

大阪市の西川一博税理士事務所では、法人・個人の方の税金・経営・資金調達・遺産相続などの幅広いお悩みにお応えしております。

「専門家からアドバイスを受けたい」「悩みを聞いてほしい」という時に、ご相談者様の目線に立ってベストなアドバイス・サポートをお届けいたします。

また実際のアドバイス・サポートだけでなく、こうしてブログという形でも皆様のお悩み解消・アイデア創生に繋げられれば幸いです。

今回は“会社設立の3つの流れ”について解説いたします。

会社をつくる3つの流れを確認しましょう

会社を設立するにあたって、具体的にはどのような手続きが必要になるのでしょうか?

会社をつくるための準備から、設立した後の手続きまでをまとめると、大まかに3つの流れに沿って進めていくことになります。

それぞれの段階ごとの流れを、簡単にみていきましょう。

会社を設立する前に必要な準備は?

1.会社名(商号)、事業目的、本店所在地、機関設計、資本金、決算月と設立日といった会社の基本事項を決定します。

2.設立の手続きにも必要となるため、会社の印鑑を準備します。

3.定款認証の際に必要となるので、発起人の印鑑証明書を準備します。

4.資金が不足していれば、資金調達をします。

いよいよ法人登記の手続きを行います

1.法人の登記申請に必要な定款を作成し、公証役場で認証をしてもらいます。

(ただし、合同会社は不要となります。)

2.資本金を払い込み、払込証明書を作成します。

3.管轄の法務局に、登記すべき事項を記録したもの及び登記申請書に添付書類を合わせたものを両方提出し、登記申請を行います。

会社を設立した後に行う手続きは?

1.社会保険の手続きや法人口座の開設に必要となるため、登記事項証明書を取得します。

2.会社設立から3ヶ月以内に役員報酬を決定します。

3.役所や税務署など所定の機関に、会社設立に関する書類や健康保険に関する書類など、各種届出を行います。

4.定款の作成にかかった費用や登録免許税、広告宣伝費など、会社設立前に支出した費用の会計処理を行います。

5.法人口座を開設します。

こうしてみてきたように、会社の設立には大まかに3つの段階があり、1つずつ流れに沿って手続きを進めていくことになります。

日々の業務が忙しい方や、手続きがややこしくなかなか進められないという方は、一度専門家に相談されてみてはいかがでしょうか。

会社設立(法人化)のメリット・デメリット 法人の種類はどんなものがある?

大阪市の西川一博税理士事務所では、法人・個人の方の税金・経営・資金調達・遺産相続などの幅広いお悩みにお応えしております。

「専門家からアドバイスを受けたい」「悩みを聞いてほしい」という時に、ご相談者様の目線に立ってベストなアドバイス・サポートをお届けいたします。

また実際のアドバイス・サポートだけでなく、こうしてブログという形でも皆様のお悩み解消・アイデア創生に繋げられれば幸いです。

今回は“会社設立(法人化)のメリット・デメリット”と“法人の種類”について解説いたします。

会社を設立するメリットとデメリットは?

将来的な独立や法人化を予定されている方にとって、会社を設立することで得られるメリットと付随するデメリットについては、押さえておきたいところではないでしょうか。

まず、会社をつくる(法人化する)ことのメリットの1つめは、法人格を得たことで社会的な信用度が高まるということが挙げられます。

また、大手企業の中には取引相手を法人に限定している会社もあることから、取引の幅が広がるという利点があるかも知れません。

次に2つめのメリットとして、個人よりも経費と認められる範囲が広いことから、節税の効果が高くなるということが挙げられます。

さらに3つめのメリットには、融資を受ける際、個人事業主よりも返済能力に関しての信用度が高くなること、つまり資金調達がしやすくなることが挙げられるでしょう。

続いて、会社を設立するデメリットとしては、登記手続きなどが必要となり、費用が多くかかることが考えられます。

また、法人の税務申告は個人が行う確定申告に比べて複雑であることに加え、株主総会を開催したり変更登記が必要になったりと、その都度事務的な作業の負担が増えるということも念頭に置いておいた方がいいでしょう。

法人の種類にはどんなものがあるのでしょうか?

会社を作る際は、どの法人形態にするのかを決定しなければなりません。

多くの場合、会社設立では「営利法人」と「非営利法人」のいずれかを検討することが一般的でしょう。

営利法人には「株式会社」「合同会社」「合資会社」「合名会社」が該当し、事業で発生した利益を社員や株主など個人に分配することを目的としています。

非営利法人は「NPO法人」「社会福祉法人」「一般・公益社団法人」「一般・公益財団法人」などが該当し、利益分配でなく団体の目的のために利益を使用する法人のことを指します。

会社を設立するメリットとデメリット、法人の種類についてご説明しましたが、会社設立の手続きや法人化するタイミングなど、業務をこなしつつお一人で進めるのはなかなか難しいかも知れません。

起業や会社の設立でお悩みであれば、専門家のサポートを受け、相談しながら進められることをおすすめします。

インボイス制度について

インボイスとは

2023年10月からインボイス制度が導入されます。

2023年10月からインボイス制度が導入されます。

「インボイス」って何? という方々も多いと思いますので、なるべくわかりやすく説明したいと思います。

まず、この制度は消費税に関するものであるということ、これが大前提です。

ですから、消費税の納税者の方以外はとりあえず関係ありません。

つまり、消費者にとっては全く関係ありません。消費税を納めておられる方がど真ん中になる制度です。

インボイスは「適格請求書」を指します。国が規定した適用税率や消費税額を明記した書類を言います。

今までは特に定めがなく、自由であった記載方法が決められています。端的に言えば、8%か10%かはっきりさせてくださいということです。

しかし、その「適格請求書」は誰でも作成していいわけではありません。国に申請して、登録番号を取得しなければなりません。言い方を変えれば、「適格請求書発行事業者」になる必要があります。その登録番号を明記しないと「適格請求書」とは認められません。

〇 仕入税額控除とは

ここで問題となるのが、取引先(仕入先)が「適格請求書発行事業者」かどうかです。なぜでしょう。

このことについて説明するには、消費税の「仕入税額控除」についてお話ししなければなりません。

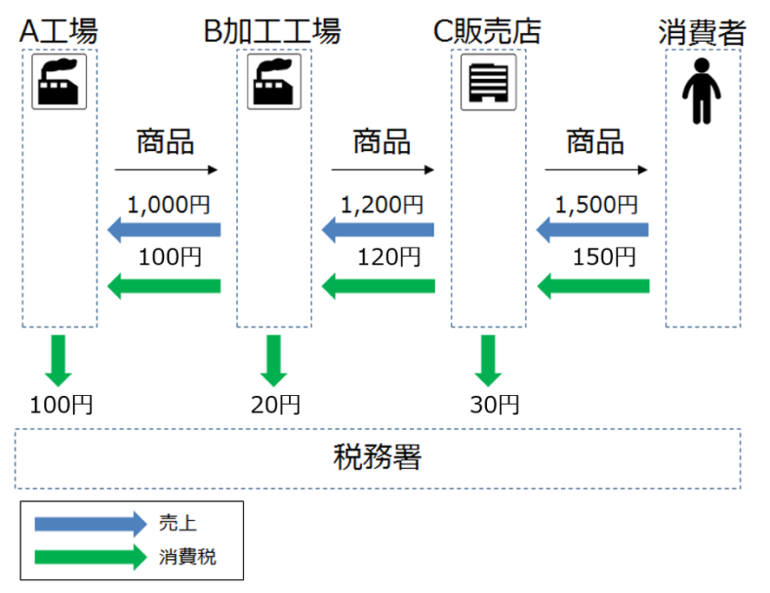

その前に今更ですが、消費税の計算方法、納税の仕組みを理解してください。簡単な図を例に説明します。

図にある通り、消費者が支払った150円の消費税はAが100円、Bが20円、Cが30円納めることによって、国庫に入ります。

100+20+30=150円です。

Aについては問題ないですね。Bから受領した消費税100円を納めます。

ではBはどうでしょう。Cから受領した消費税120円をそのまま納めるわけではありません。Aに仕入れた際100円の消費税を支払っています。

ですから、その差額120-100=20円を納めればいいのです。

商品本体の利益を考えてみてください。1,200-1,000=200円です。実際に手元にある金額は1,320-1,100=220円ですが、20円部分は利益ではなく、納付すべき消費税であり、利益に影響させてはいけません。Cについても同様です。

さて、仕入税額控除です。商品等を仕入れた際の消費税のことを言います。図で言えば、Bの100円、Cの120円がそれです。

「インボイス制度」が導入されれば、取引先が「適格請求書発行事業者」でなければ、この仕入税額控除が認められません。

例えば、Aが「適格請求書発行事業者」でないと、Bの納税すべき消費税は、Aに支払った100円は仕入税額控除が認められず、120円になります。

取引先(仕入先)が「適格請求書発行事業者」であるかどうか

ここまでお分かりいただけたでしょうか。今まではすべての取引について仕入税額控除が認められていましたが、インボイス制度が開始されるとそうはいかなくなるのです。

ここまでお分かりいただけたでしょうか。今まではすべての取引について仕入税額控除が認められていましたが、インボイス制度が開始されるとそうはいかなくなるのです。

例えば、小さい飲食店、個人タクシー、その他小規模な個人商店等を利用した場合、支払った消費税が控除されなくなるのです。

ではまずどうしたらいいでしょう。取引先に「適格請求書発行事業者」かどうか問い合わせましょう。

参考:「インボイス制度対応企業間取引の手引き」

もし、取引先(仕入先)が「適格請求書発行事業者」でなければ、消費税分は支払わないでよくなります。取引先(仕入先)によって、仕入税額控除を受けられるか、受けられないか異なることになります。インボイス制度開始前にしっかり確認しておいてください。

ここまでは、取引先(仕入先)のことをお話してきましたが、以下はご自身の事業、会社について説明します。

課税事業者(消費税を納税している方)であるとき

当然、「適格請求書発行事業者」の登録申請を行ってください。そして、登録番号を取得してください。

もし、「適格請求書発行事業者」でないと、取引先から消費税部分の金額を受領できなくなります。簡単に言うと売上が10%減少します。でも、消費税は納税しなければなりません。それだけ利益が減少します。

「適格請求書発行事業者」になれば、今まで通り何ら変化はありません。

免税事業者(消費税を納税していない方)であるとき

今更ですが、免税事業者とは、年間売上が1,000万円以下である事業者をいいます。「適格請求書発行事業者」の登録申請をするかどうか、思案のしどころです。

「適格請求書発行事業者」の登録申請をしないとき

取引先から消費税部分の金額を受領できなくなります。簡単に言うと売上が10%減少します。消費税は納めなくていいですが、売上の10%減少は厳しいです。しかし、売上の相手先が消費税の課税事業者(消費税を納税している方)でなければ、売上の金額は今まで通りで問題ありません。小規模の小売業等、消費者相手の事業者の方はこの選択でOKです。

適格請求書発行事業者」の登録申請をするとき

取引の実態は今まで通りです。ただし、消費税の納税が必要になります。つまり、消費税の納税額だけ利益が減少します。でも、その消費税の金額は、売上の10%丸々ではないです。

先ほどの説明を思い出してください。仕入税額控除が認められます。ですから、利益は減少することにはなりますが、売上が10%減少することと比較すれば、この選択がいいでしょう。しかし、経理の手間は増えますし、書類の整理にも時間は取られるでしょう。消費税の申告も必要になります。

かなり大雑把な説明でしたが、ご理解いただけたでしょうか。「適格請求書発行事業者」を選択するかどうか迷っておられる方、どうぞ税理士にご相談ください。業種や形態はそれぞれでしょうから、個別に相談していただいてしっかりお考え下さい。

インボイス制度のスケジュール

《制度の開始》

・令和5年10月1日から開始です。

《申請期限》

・令和5年3月31日までです。

申請方法等は国税庁ホームページ、各税務署の説明会等をご利用ください。

もちろん、税理士は喜んでお手伝いします。

インボイス制度についてや、その他税務については、お気軽に当事務所までご相談ください。

決算申告のみ税理士に依頼は可能?

大阪市の西川一博税理士事務所では、法人・個人の方の税金・経営・資金調達・遺産相続などの幅広いお悩みにお応えしております。

「専門家からアドバイスを受けたい」「悩みを聞いてほしい」という時に、ご相談者様の目線に立ってベストなアドバイス・サポートをお届けいたします。

また実際のアドバイス・サポートだけでなく、こうしてブログという形でも皆様のお悩み解消・アイデア創生に繋げられれば幸いです。

今回は“税理士への決算申告の依頼”について解説いたします。

決算申告とは?

決算申告とは、法人が毎年行わなければならない決算処理の手続きのことを言います。

決算申告書の作成、法人税・消費税などの計算、支払いの手続きなど、税に関する専門的な知識を必要とするため、経営者ご自身が税理士資格を持っていたり、税務に関する仕事経験がある方でない限り、税理士に依頼して行うのが一般的となっています。

決算申告のみのスポット契約と顧問契約の違いとは?

税理士との契約には、決算申告のための書類作成や税金の計算といった、決算処理のみを単発で依頼するスポット契約と、決算申告を含め継続してサポートを受ける顧問契約があります。

決算申告のみを依頼するスポット契約では、料金の相場は15〜25万円程度となりますが、元帳(すべての取引を記録したもの)など提出した書類に不備や間違いが多い場合、追加料金が発生することもあります。

決算申告のみを依頼する場合のメリットとデメリットは?

決算申告のみを税理士に依頼した場合、当然ながら顧問契約に比べて料金が安くなるため、特に会社を設立したばかりの経営者にとっては、経費の負担が少なく済むというメリットがあります。

また、決算書には作成した税理士の名前が記載されることも1つのポイントと言えるでしょう。

なぜなら融資の際、金融機関は決算書を見て可否を判断するため、税理士の署名が入った決算書は自社作成のものに比べ信頼性が高く、資金調達においても利点があると考えられるからです。

しかし、年に1度のやり取りとなるスポット契約では日常的な税務相談がなく、節税対策が十分に行えないというデメリットもあります。

税務について相談やアドバイスを受けるためには相談料が別途かかることになるので、顧問契約に切り替えるなど、会社の状況に応じて選択し、契約することをおすすめします。

労働分配率ってなに?

大阪市の西川一博税理士事務所では、法人・個人の方の税金・経営・資金調達・遺産相続などの幅広いお悩みにお応えしております。

「専門家からアドバイスを受けたい」「悩みを聞いてほしい」という時に、ご相談者様の目線に立ってベストなアドバイス・サポートをお届けいたします。

また実際のアドバイス・サポートだけでなく、こうしてブログという形でも皆様のお悩み解消・アイデア創生に繋げられれば幸いです。

今回は“労働分配率”について解説いたします。

労働分配率とは?

労働分配率とは、会社が事業活動で生み出した付加価値のうち、どれだけを人件費に分配しているかを表す指標のことです。

ここで言う付加価値とは、会社が新たに生み出した価値のことであり、人件費とは費用ではなく、利益の配分として考えます。

また、人件費には給与と役員報酬以外に、賞与や退職金、福利厚生費や研修教育費なども含まれます。

労働分配率を求める計算式は?

労働分配率は、

労働分配率=人件費÷付加価値×100

という計算式で求めることができます。

また、付加価値の計算方法には中小企業庁方式である控除法と、日銀方式である加算法があります。

控除法:付加価値=売上高-外部購入価額

加算法:付加価値=人件費+経常利益+減価償却費+賃借料+金融費用+租税公課

加えて、人件費について考える際に重要になるのが労働生産性です。

労働生産性とは、投入した労働量に対しどのぐらいの付加価値が生み出せたかを表す指標のことで、

労働生産性=付加価値÷従業員数

という計算式で求められます。

労働分配率は、適正に保つことが大切です

労働分配率の平均値は、会社の規模やどんな業種かによって異なりますが、大企業であればおよそ50%、中小企業であれば70〜80%ほどとなります。

しかし、飲食サービス業や運送業といった人の労働力の割合が高い場合では労働分配率も高くなる傾向にあるため、比較する場合は同業他社を参考にした方がいいでしょう。

ご自身の会社の労働分配率が平均値から大きく乖離している場合は、問題点の洗い出しや改善策を講じることをおすすめします。

ただし、労働分配率が高いからと言って人件費を削減してしまっては、従業員のモチベーションが下がり、結果的に会社の業績を上げることが難しくなります。

そのため、人件費の割合を考慮するのであれば、労働生産性を上げる方法を検討・導入する方が会社としては健全であると言えるでしょう。

企業を継続していくうえでベストであるのは、労働分配率が高く、かつ労働生産性も高い(付加価値が高く、給与も高い)状態です。

労働分配率についてよく知りたい、労働生産性を高めたいという方は、一度専門家に相談してみてはいかがでしょうか。

経常利益ってなに?

大阪市の西川一博税理士事務所では、法人・個人の方の税金・経営・資金調達・遺産相続などの幅広いお悩みにお応えしております。

「専門家からアドバイスを受けたい」「悩みを聞いてほしい」という時に、ご相談者様の目線に立ってベストなアドバイス・サポートをお届けいたします。

また実際のアドバイス・サポートだけでなく、こうしてブログという形でも皆様のお悩み解消・アイデア創生に繋げられれば幸いです。

今回は“経常利益”について解説いたします。

営業利益・経常利益・純利益とは?

「経常利益」とは、会社が通常の事業全体で得た利益のことを言います。

企業の利益には経常利益のほかに「営業利益」「純利益」と呼ばれるものもありますが、混乱しやすいので、それぞれについて内容を簡単に記しておきます。

営業利益

会社が本業で稼ぎ、得た利益のことを言います。

売上高から売上原価を差し引いたものを「売上総利益」と言い、その売上総利益から「販売費および一般管理費」を差し引いたものが営業利益となります。

経常利益

会社が通常の事業全体で得た利益のことを言います。

事業全体の利益ですから、本業以外の「営業外収益」と「営業外費用」も含み、会社の経営状態を判断するのに最も適したデータであると言えます。

純利益

経常利益から、例外的にある「特別収益」を足したり「特別損失」を引いたりし、さらに税金による支払いを差し引いたものが純利益となります。

つまり、収益全体から費用全体を引いたもので、最終的に会社にいくら残るのかがわかります。

事業全体の数字データは、経常利益で確認しましょう

会社の本業による成績は営業利益で見ることができますが、本業以外の数字が入らないため、会社の経常的な成績を見るには適さないでしょう。

また、純利益は例外的な損益を含んだ数字であるため、経常的な業績を判断するには適切ではありません。

経常利益であれば、会社の本業に加え資産運用益や借金の利息なども含んだ数字となりますので、会社が経常的にどのぐらい稼げるのかを判断することができます。

会社の経営成績や財務状況を的確に読むことは、経営状態の見直しや取引先企業の状態を把握するために欠かせないことです。

会社経営におけるお困りごとや、財務、税務での不安、疑問などがありましたら、大阪市の西川一博税理士事務所へ一度ご相談ください。

流動資産ってなに?

大阪市の西川一博税理士事務所では、法人・個人の方の税金・経営・資金調達・遺産相続などの幅広いお悩みにお応えしております。

「専門家からアドバイスを受けたい」「悩みを聞いてほしい」という時に、ご相談者様の目線に立ってベストなアドバイス・サポートをお届けいたします。

また実際のアドバイス・サポートだけでなく、こうしてブログという形でも皆様のお悩み解消・アイデア創生に繋げられれば幸いです。

今回は“流動資産”について解説いたします。

流動資産とは何のことを指すのでしょうか?

流動資産とは、貸借対照表の左側「資産の部」に記載される項目で、名前のとおり流動性が高い資産、つまり現金に交換しやすい資産のことを言います。

会社が持っている資産で、1年以内という短期間に現金化できるもの、具体的には現金、預金、受取手形、売掛金、製品、有価証券などが含まれます。

しかし、すべての流動資産が現金化されるとは限らないため、製品の在庫の状態や、売掛金や受取手形が回収できるかなど、詳細を見て確認しておく必要があります。

流動資産は、貸借対照表の資産の部に示されます

貸借対照表とは、会社の一定の時点での財務状態をあらわす書類です。

表の左側が資産の部、右側が負債の部と純資産の部と分かれて記載されており、資産の額は負債+純資産の額と一致します。

資産の部には流動資産と固定資産が示されますが、どのような内容が記載されるのでしょうか。

次で流動資産の詳細を見ていきましょう。

流動資産の主な内容

現金や預金

通貨、普通預金、当座預金、1年以内に満期になる預金のことです。

受取手形と売掛金

受取手形と売掛金は、商品などを売り、後から代金を受け取る債権のことです。

満期日には現金化できるため、流動資産となります。

棚卸資産

商品や製品、原材料などの在庫のことです。

有価証券

株券や債権などのことです。

売買を目的とする有価証券のうち、満期日が1年以内のものが含まれます。

貸倒引当金

債権(売掛金、受取手形、貸付金など)がすべて回収できると決まっているわけではないため、将来の回収不能見込額を事前に計上しておいたものです。

これまで流動資産の内容について見てきましたが、会社経営で最も重要な資産は何と言っても現金と預金です。

しかし、在庫や不良債権となりそうなものを正確に把握しておかなければ、会社の財務状態を健全に保つことができなくなってしまいます。

会社の安定経営のためにはどのように流動資産をチェックすればいいのか、また資産管理についてご不明な点があれば、専門家に相談してみることをおすすめします。

決算書の(PL・BS・CF)ってなに?

大阪市の西川一博税理士事務所では、法人・個人の方の税金・経営・資金調達・遺産相続などの幅広いお悩みにお応えしております。

「専門家からアドバイスを受けたい」「悩みを聞いてほしい」という時に、ご相談者様の目線に立ってベストなアドバイス・サポートをお届けいたします。

また実際のアドバイス・サポートだけでなく、こうしてブログという形でも皆様のお悩み解消・アイデア創生に繋げられれば幸いです。

今回は“決算書のPL・BS・CF”について解説いたします。

1.1.1. 決算書とは財務諸表のことを言います

決算書とは、会社の経営状態や財務の状況を表す財務諸表のことを指します。

財務諸表の主なものとして「損益計算書」「貸借対照表」「キャッシュフロー計算書」があり、これら3つの書類は、合わせて「財務三表」と言われています。

それぞれどのような書類なのか、次でご説明していきましょう。

損益計算書(PL)は会社の経営成績を表します

損益計算書(Profit and Loss Statement)とは、会社の一定期間の経営成績を、収益・費用・利益の3要素から示している書類です。

つまり、損益計算書を見れば「どのようなことに費用を使って、どれだけ利益を出したのか」という、利益を出すまでの過程を見て、会社の経営成績を知ることができるのです。

損益計算書に記載がある5つの利益は以下のとおりです。

・売上総利益

・営業利益

・経常利益

・税引前当期純利益

・当期純利益

貸借対照表(BS)は会社の財政状態を示します

貸借対照表(Balance Sheet)とは、一定の時点において会社の財務がどのような状態であるかを示す書類です。

貸借対照表にある、資産・負債・純資産の情報から「どのように資金調達し、どのように使ったのか」を読み解くことができます。

資産は表の左側に記載され、負債と純資産は右側に記載されます。

また、資産は負債+純資産の額と一致し、このことを指して「貸借一致の原則」と言います。

キャッシュフロー計算書(CF)で現金の流れがわかります

キャッシュフロー計算書(Cash Flow Statement)とは、一会計期間中の現金及び現金同等物の流れを示した書類です。

損益計算書と貸借対照表を見れば、現金や預金、利益について知ることができます。

しかし、より詳細なお金の流れを追うためには、キャッシュフロー計算書を見て、分析する必要があります。

キャッシュフロー計算書は以下の3つの活動に区分して表されています。

・営業活動によるキャッシュフロー

・投資活動によるキャッシュフロー

・財務活動によるキャッシュフロー

決算書の(PL・BS・CF)を読み解けば、会社の経営や財務状態がわかります。

経営するご自身の会社、また取引先企業の状態を正確に把握して、この先の事業計画に活用してみてはいかがでしょうか。